几乎大大小小的银行都在盯着这块蛋糕,从去年开始接触的国有银行,到商业银行,互联网银行等,前后大半年已经谈到了很多细节,包括风控系统以及保证金兜底协议,开始跑业务,直到最后的实操总会出现了问题,一方面产品不符合客户需求(额度太小),一方面风控不符合银行需求。

主要存在商家的主账户以及资金账户无法完全把控+无资产抵押(或说资金无法形成闭环),发生诚信问题形成坏账,垫资就会变成合同经济纠纷是银行业务无法落地的主要原因。

目前存在的银行系免抵押“垫资”:主要是通过助贷机构包装后的信贷产品,结合法人征信去借款给企业,助贷机构收服务费,银行收利息;第一是准入条件不符合市场(比如要求执照年限),第二是要挂法人征信(签反担保等),第三就是授信额度低(普遍在300w内),这也是前面我提到的不足匹配商家资金需求。

因为直播垫资涉及到的风险主要包括逾期、欺诈、交易纠纷等方面;仍然需要面临很多挑战,如数据安全、风控能力的提升、监管规范等,需要相关部门加强监管。未来随着技术的发展,我们可以预见到,直播垫资及其所涉及的供应链金融领域,一定会越来越重要,并且会呈现出更加多元化、创新化的发展趋势。

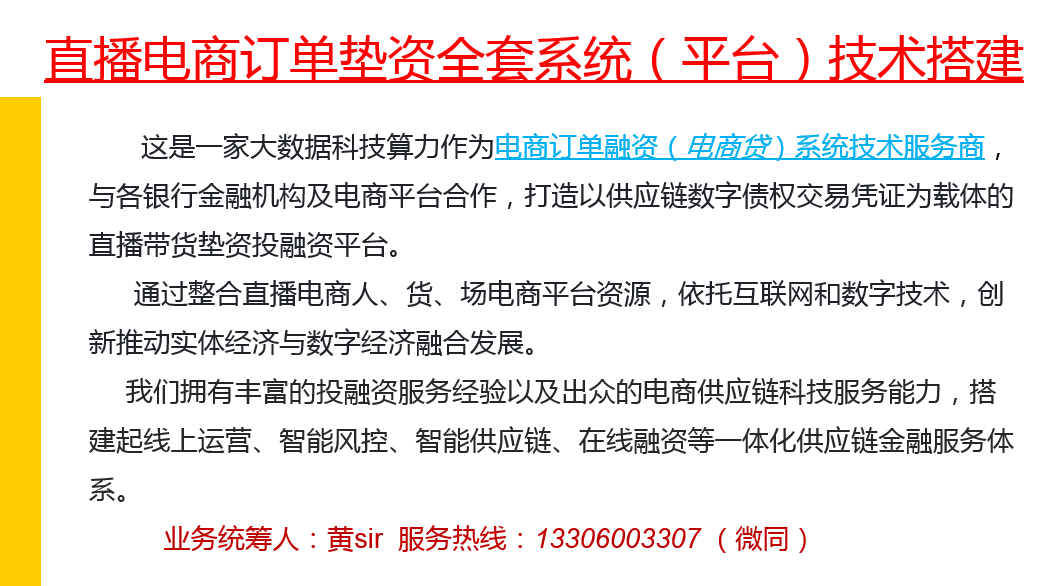

中国e直播供应链金融13306003307 (V同)